Was ist eine Zinsbindung - und warum ist sie so wichtig?

Wenn du eine Immobilie kaufst, finanzierst du meistens nicht alles mit deinem eigenen Geld. Du nimmst einen Kredit auf - und dabei entscheidest du nicht nur, wie viel du leihst, sondern auch: Wie lange der Zins fest bleibt. Das nennt man Sollzinsbindung. Diese Laufzeit bestimmt, wie viel du monatlich zahlen musst und ob du in ein paar Jahren plötzlich deutlich mehr zahlen musst, wenn die Zinsen steigen.

Im Jahr 2025 liegen die Zinsen für Immobilienkredite auf einem Niveau, das viele als historisch günstig bezeichnen. Aber das kann sich ändern. Wer jetzt eine kurze Zinsbindung wählt, könnte in zwei oder fünf Jahren mit deutlich höheren Zinsen konfrontiert sein. Wer eine lange Bindung nimmt, zahlt heute mehr, aber hat Sicherheit. Die Frage ist nicht: Welche Laufzeit ist günstiger? Sondern: Welche passt zu deinem Leben?

Wie hoch sind die Zinsen 2025 für verschiedene Laufzeiten?

Die Zinsen hängen nicht nur vom Anbieter ab, sondern auch davon, wie viel Eigenkapital du mitbringst. Bei 60 % Beleihung - also wenn du 40 % des Kaufpreises selbst bezahlst - liegen die Zinsen aktuell so:

- 5 Jahre: 3,4 % - 3,6 %

- 10 Jahre: 3,5 % - 3,7 %

- 15 Jahre: 3,8 % - 3,9 %

- 20 Jahre: etwa 4,1 %

- 25 Jahre: 4,2 % - 4,4 %

- 30 Jahre: 4,3 % - 4,4 %

Wenn du nur 20 % Eigenkapital hast (80 % Beleihung), musst du mit etwa 0,1 bis 0,2 Prozentpunkten mehr rechnen. Wer keine oder kaum Eigenmittel einbringt, zahlt sogar bis zu 0,5 Prozentpunkte mehr. Das ist kein kleiner Unterschied - das sind Hunderte Euro pro Jahr.

Ein Beispiel: Ein Darlehen von 250.000 Euro bei 10 Jahren Zinsbindung und 3,6 % Zins kostet monatlich etwa 1.140 Euro. Bei 15 Jahren und 3,9 % sind es 1.180 Euro. Klingt nicht viel - aber über 15 Jahre sind das fast 7.000 Euro mehr an Zinsen. Und das, obwohl du bei der kürzeren Bindung später wieder neu verhandeln musst.

Warum die 10-jährige Zinsbindung 2025 der beste Kompromiss ist

Experten von Finanztip, Commerzbank und Dr. Klein sagen es klar: Für die meisten Hauskäufer 2025 ist die 10-jährige Zinsbindung der beste Mittelweg.

Warum?

- Die Zinsen sind noch relativ niedrig - um 0,1 bis 0,2 Prozentpunkte teurer als bei 5 Jahren, aber deutlich günstiger als bei 15 Jahren.

- Du hast 10 Jahre Planungssicherheit. Du weißt genau, wie viel du monatlich zahlen musst - egal ob die Zinsen in der Zwischenzeit auf 5 % oder 6 % steigen.

- Die meisten Menschen verändern ihr Leben in 10 Jahren: Kinder kommen, der Job wechselt, die Familie wächst. Eine 10-jährige Bindung passt gut zu diesem Lebenszyklus.

- Nach 10 Jahren hast du ein Sonderkündigungsrecht. Du kannst den Kredit mit 6 Monaten Kündigungsfrist kündigen, auch wenn die Bindung noch läuft. Das macht die 10 Jahre nicht so fest, wie es scheint.

Einige Anbieter bieten sogar niedrigere Zinsen bei 10 Jahren als bei 8 Jahren - was ungewöhnlich ist, aber zeigt: Der Markt versucht, die 10-Jahres-Laufzeit attraktiv zu machen.

Wann lohnt sich eine 15- oder 20-jährige Zinsbindung?

Die 15-jährige Zinsbindung ist besonders für Menschen sinnvoll, die:

- Planungssicherheit über viele Jahre brauchen - zum Beispiel, weil sie in Rente gehen und ihr Einkommen sinken wird.

- keine Lust auf die komplizierte Anschlussfinanzierung haben. Die Suche nach einem neuen Kredit nach 10 Jahren ist zeitaufwendig, nervenaufreibend und oft mit hohen Gebühren verbunden.

- mit einer stabilen Einkommensquelle rechnen und keine großen Ausgaben in den nächsten Jahren erwarten.

Die 20-jährige Bindung ist dagegen riskant. Wer sie 2023 oder 2024 abschloss, merkt jetzt: Wenn die Zinsen fallen, bist du festgefahren. Du kannst nicht mehr wechseln, auch wenn neue Kredite 1 % günstiger wären. Das ist teuer. Viele Nutzer berichten auf Immobilienportalen von Bedauern: "Ich habe 20 Jahre gebunden und bereue es, weil die Zinsen jetzt fallen."

Die 15-Jahres-Laufzeit hat eine höhere Zufriedenheitsrate (4,5 von 5 Sternen) als die 10-Jahres-Laufzeit (4,2 von 5). Warum? Weil Menschen, die sich für mehr Sicherheit entscheiden, weniger Stress haben - auch wenn sie etwas mehr zahlen.

Wie du deine persönliche Zinsbindung berechnest

Es gibt keine pauschale Antwort. Aber du kannst selbst rechnen:

- Bestimme deine Zinsschwelle: Wie hoch müssten die Zinsen bei einer Anschlussfinanzierung sein, damit sich die längere Bindung lohnt? Beispiel: Bei einem Darlehen von 250.000 Euro und einer 5-jährigen Bindung mit 3,5 % Zins ist die Zinsschwelle bei etwa 4,1 %. Wenn du glaubst, dass die Zinsen nach 5 Jahren über 4,1 % liegen, dann nimm lieber die 10-Jahres-Bindung.

- Prüfe deine Lebensplanung: Willst du in 5 Jahren umziehen? Hast du Kinder, die bald studieren? Brauchst du Geld für eine Renovierung? Kürzere Bindungen sind flexibler.

- Rechne mit Tilgung: Vereinbare mindestens 2 % Tilgung pro Jahr. Wer 3 % tilgt, spart Tausende an Zinsen und verkürzt die Laufzeit. Eine 10-jährige Bindung mit 2 % Tilgung führt nach 10 Jahren nur zu 12.000 Euro getilgtem Kapital - bei 3 % sind es fast 18.000 Euro.

- Prüfe die Anbieter: Vergleiche nicht nur die Zinsen. Achte auf Sondertilgungsrechte, Kosten für Umschuldung und ob du den Kredit nach 10 Jahren kostenlos kündigen kannst.

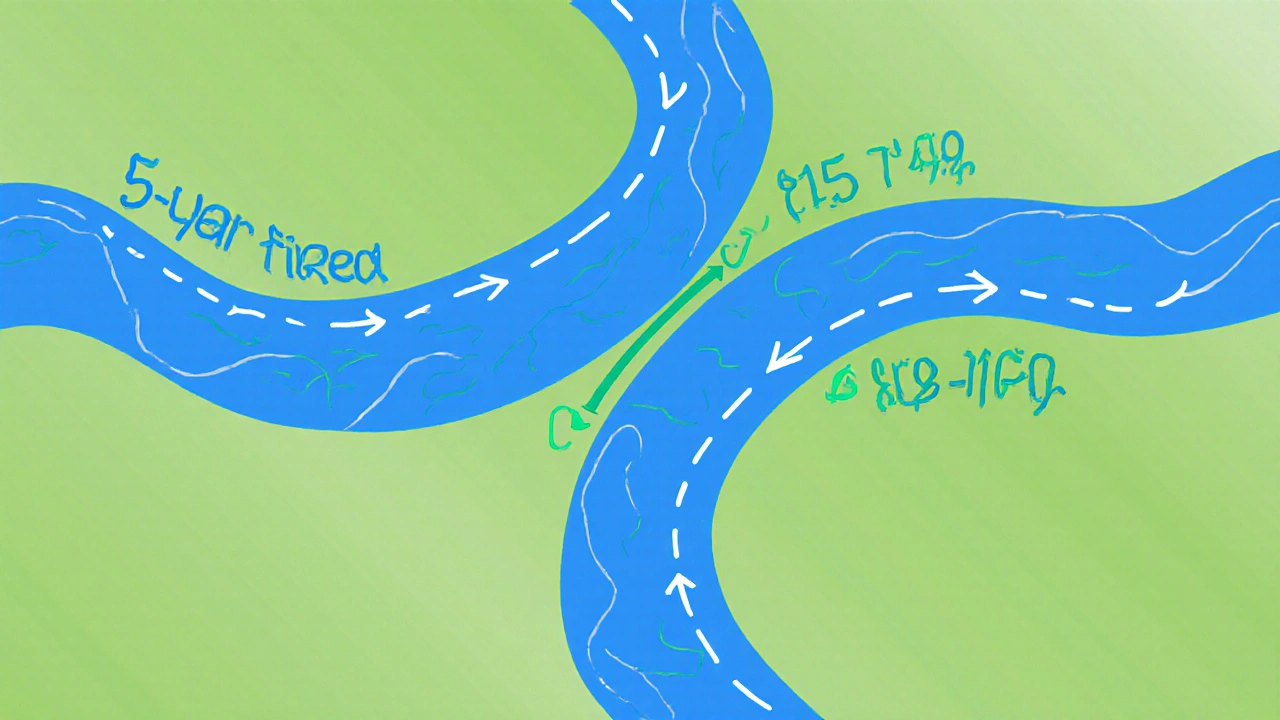

Die Strategie der geteilten Zinsbindung - ein cleverer Trick

Was, wenn du unsicher bist? Dann teile deinen Kredit in zwei Teile.

Beispiel: Du brauchst 300.000 Euro.

- 150.000 Euro mit 5-jähriger Zinsbindung (aktuell 3,5 %) - für Flexibilität.

- 150.000 Euro mit 15-jähriger Zinsbindung (3,8 %) - für Sicherheit.

Wenn die Zinsen nach 5 Jahren sinken, kündigst du die teurere Tranche (die mit 15 Jahren) nicht - sondern die mit 5 Jahren. Du nutzt die günstigeren Zinsen, um die teurere Tranche vorzeitig abzubezahlen. So sparst du Zinsen und behältst trotzdem Sicherheit.

Diese Methode ist besonders sinnvoll, wenn du nicht weißt, ob du deine Immobilie langfristig behalten wirst - oder ob du in ein paar Jahren verkaufen willst.

Was du unbedingt vermeiden solltest

Einige Fehler machen viele Käufer - und bereuen sie später.

- Nicht auf Inflation achten: Wenn du heute 1.100 Euro monatlich zahlst, ist das viel. Aber in 10 Jahren, bei 3 % Inflation, ist das nur noch der Wert von heute 820 Euro. Zinsen steigen, aber dein Einkommen auch. Die Realbelastung sinkt - das vergessen viele.

- Zu wenig Eigenkapital: Wer nur 10 % Eigenkapital einbringt, zahlt deutlich mehr Zinsen. Besser: 20-30 % sparen, dann sparst du langfristig Tausende.

- Keine Anschlussfinanzierung planen: Wer nach 10 Jahren erst loslegt, verliert Zeit und Geld. Beginne 6-12 Monate vor Ablauf mit dem Vergleich - nicht erst 3 Monate vorher.

- Die längste Bindung wählen, nur weil sie "sicherer" klingt: Wenn du nicht weißt, ob du in 15 Jahren noch in der Wohnung wohnst, ist eine 20-jährige Bindung ein gefährliches Abenteuer.

Die Zukunft: Was kommt nach 2025?

Die durchschnittliche Zinsbindungsdauer stieg 2024 auf 11,3 Jahre - und wird 2025 auf 12,1 Jahre steigen. Das zeigt: Die Deutschen wollen mehr Sicherheit. Die Banken reagieren mit längeren Angeboten und flexibleren Konditionen.

Die Zinsen werden in den nächsten 6-12 Monaten wahrscheinlich nicht mehr stark steigen - aber auch nicht fallen. Es bleibt eine Seitwärtsbewegung mit kleinen Schwankungen. Das macht die 10-Jahres-Bindung besonders attraktiv: Du bist nicht zu kurz, aber auch nicht zu lang gebunden.

Wer jetzt eine 15- oder 20-jährige Bindung abschließt, handelt wie ein Investor: Er sichert sich einen historisch günstigen Zinssatz für die lange Zukunft. Wer eine 5-jährige Bindung wählt, spielt auf Zinsentwicklung - und riskiert, später mehr zu zahlen.

Was tun, wenn deine Zinsbindung 2025 oder 2026 ausläuft?

Wenn du deinen Kredit vor 2015 oder 2016 abgeschlossen hast, läuft deine Zinsbindung bald aus. Dann ist jetzt der Zeitpunkt, um zu handeln.

- Beginne 12 Monate vor Ablauf mit der Suche nach neuen Konditionen.

- Verlange Angebote von mindestens 5 Anbietern - Sparkasse, Volksbank, Direktbank.

- Prüfe, ob du deine Tilgung erhöhen kannst - das senkt die Gesamtkosten.

- Wenn du deine Immobilie verkaufen willst: Lass dich beraten, ob eine Umschuldung oder ein Verkauf sinnvoller ist.

Die Zeit läuft nicht für dich - sie läuft gegen dich, wenn du wartest. Wer jetzt handelt, sichert sich die günstigsten Konditionen, die es in den nächsten Jahren vielleicht nicht mehr gibt.

Kommentare (11)

Ingrid Carreño

November 15, 2025 AT 12:34Ich sag nur: Zinsbindung ist eine Lüge der Banken! 😈 Die Inflation frisst deine Raten, aber sie lügen dir ein, du seist "sicher"... 2025? Das ist der Beginn der neuen Finanzdiktatur. 🚨💸

Maria Neele

November 17, 2025 AT 01:49Ich versteh, dass viele Angst haben, aber die 10-Jahres-Bindung ist wirklich der beste Ausgleich. Du musst nicht alles perfekt haben - nur stabil. Wenn du unsicher bist, frag einen unabhängigen Finanzberater. Du bist nicht allein in diesem Prozess. 💪❤️

jan kar

November 18, 2025 AT 12:26Fehler im Text: "Sollzinsbindung" wird nicht mit "Soll" großgeschrieben. Und "10-jährige" ist korrekt mit Bindestrich. Wer das nicht checkt, sollte nicht über Finanzen schreiben. 🤦♂️

Carolyn Braun

November 19, 2025 AT 20:5510 Jahre? Das ist doch ein Witz! Wer das nimmt, ist ein Dummkopf. Ich hab 25 Jahre genommen und bin jetzt total entspannt. Wer nicht sicher ist, sollte lieber nicht kaufen. Punkt. 🙄

Kiryll Kulakowski

November 20, 2025 AT 04:57Die 10-Jahres-Bindung ist der optimale Kompromiss. Die Zinsen werden nicht sinken, das ist klar. Wer jetzt nicht handelt, zahlt später doppelt. Kein Drama. Kein Warten. Einfach machen.

Kathy Fiedler

November 20, 2025 AT 11:14Manchmal frag ich mich... ist Sicherheit wirklich ein Recht? Oder nur eine Illusion, die uns die Banken verkaufen, damit wir uns nicht fragen, warum wir überhaupt so viel Schulden machen? 🤔💔

renate puschkewitz

November 21, 2025 AT 17:24Ich hab vor 8 Jahren 15 Jahre gebunden... und ich bin so dankbar. Jeden Monat, wenn die Rechnung kommt, denk ich: "Danke, dass ich das damals getan habe." Es ist kein Luxus - es ist Frieden. 🌿

Julia Nguyen

November 22, 2025 AT 19:58Wer in Deutschland Immobilie kauft, muss sich an deutsche Regeln halten. Ausländer denken, sie können mit "Flexibilität" gewinnen - aber hier zählt Disziplin. 10 Jahre. Punkt. 🇩🇪🔥

Eduard Parera Martínez

November 23, 2025 AT 19:13Warum immer so kompliziert? Einfach 5 Jahre nehmen und dann gucken. Fertig. Wer zu viel nachdenkt, verliert.

Günter Scheib

November 25, 2025 AT 11:51Die geteilte Zinsbindung ist eine sehr kluge Strategie - besonders für Menschen mit unklarer Zukunftsplanung. Ich habe sie bei meinem Mandanten angewendet und er hat nach 7 Jahren erfolgreich umgeschuldet, ohne hohe Strafzinsen. Es lohnt sich, die Details zu prüfen.

Maria Neele

November 27, 2025 AT 03:57Ich hab gesehen, dass du die 5-Jahres-Bindung erwähnst - das ist riskant, wenn du nicht genau weißt, wie du in 5 Jahren stehst. Aber wenn du planst, innerhalb von 5 Jahren umzuziehen oder zu verkaufen, dann ist das durchaus sinnvoll. Wichtig ist nur: Du musst dich nicht für immer festlegen - du kannst dich flexibel bewegen. 💡